简报

证监会关于私募股本基金经理和家族办公室的发牌规定

下载————————————————————————————————-

背景

香港证券及期货事务监察委员会(以下简称“证监会”)于2020年1月7日发布了2份通函,分别为:(i)《致寻求获发牌的私募股本公司的通函》(“《私募股本公司通函》” [1]);及(ii)《有关家族办公室的申领牌照责任的通函》(“《家族办公室通函》”[2])。首先要切记这些通函中没有任何包含新法律的内容。这些通函的目的看来主要是为了厘清在香港私募股本行业和家族办公室界中可能存在的误解,这些误解涉及与在香港这两个领域的金融行业中经营的企业所进行的某些活动有关的证监会发牌规定。更具体地说,私募股本公司通函消除了一个谬见,即私募股本基金经理由于管理非上市证券投资组合(或私人公司投资组合)而不必向证监会申领牌照。同样地,《家族办公室通函》消除了一个谬见,即经营家族办公室的任何人由于在具有某些家庭关系的人之间进行活动而不必向证监会申领牌照。

尽管这两份通函均未包含任何新法律,但其试图厘清证监会如何解释在私募股本和家族办公室方面发牌规定的适用方式。此外,这两份通函还提醒了哪些类型的活动可能需要申领证监会牌照。我们将在下文中讨论其中的一些类型。

投资决策

众所周知,一人为另一人做出的与另一人的资产有关的投资决策时需要申领第9类牌照。对于管理上市证券投资组合的基金经理,例如对冲基金经理,做出投资决策的行为很可能很明显—当交易者决定购买或出售股票时。这就是为什么对于管理流动/上市证券投资组合的基金经理需要申领第9类牌照几乎没有任何疑问的原因之一。相反,在私募股本的情况下,做出投资决策的行为通常并不那么明显。投资决策往往不是由一个人做出的,而是由投资委员会做出的。此外,有时投资决策涉及多于一个投资委员会。例如,可能有一个设在香港的投资委员会,然后还有一个设在香港以外的全球投资委员会,而其具有最终决定权。

除此之外,即使在有投资委员会的情况下,委员会成员也可能很大程度上依赖在投资建议书提交给投资委员会之前所做的工作,这样当投资建议书实际提交给投资委员会时,投资委员会更可能在向其提交的资料上例行公事式地盖章批准。在上述各种情况下,究竟是谁确实做出了投资决策以及确实在何时做出投资决策可能往往并不是完全清楚。在牌照方面,这显然是有很多问题的,因为一个人是否需要申领第9类牌照主要取决于一个人是否是在香港境内做出任何投资决策。因此,如果例如由于不清楚投资决策是由谁做出的以及此等投资决策是何时做出的而不清楚投资决策是否是在香港境内做出的,那么就很难确定是否需要申领第9类牌照。

《私募股本公司通函》试图阐明证监会如何界定在私募股本方面,谁需要和谁不需要就第9类受规管活动申领牌照。但是,这样做也会留下一些未解决的问题,这也许是可以理解的。《私募股本公司通函》的关键句摘录如下:

“一般来说,若投资委员会的成员担当着主导角色为基金作出投资决定(不论是个别或共同地),他们便须领有牌照成为持牌代表及(在适当情况下)获核准成为负责人员。”

上述句子中的关键点是提及的“主导角色”。它引伸的一个显而易见的问题是:什么构成“主导角色”?主导是由人数决定的(即组成投资委员会成员大多数的人)?或者,是由定性因素决定的(例如,一个人由于其是基金经理的创始人而对投资委员会的其他成员具有重大影响,尽管该人不一定具有否决权)?

很难预测证监会如何确定什么构成“主导”,而香港的私募股本参与者可以以两种方式利用这种不确定性。首先,对于先前和/或目前在运营时没有持有第9类牌照(例如,曾经或正在在未持第9类牌照的情况下管理私募股本基金)并且想要继续不持有第9类牌照运营的人而言,可能存有的争辩之处是曾经和/或目前在香港境内参与投资决策的人曾经没有和/或目前没有在其曾管理和目前管理的私人基金的投资决策中担当“主导角色”,因此曾经不需要和/或目前不需要第9类牌照。第二,对于目前想要寻求申领第9类牌照的人而言,无论其是新基金经理还是先前没有持有第9类牌照运营的现有基金经理,可能存有的争辩之处是那些可能曾经在香港做出投资决策但未担当“主导角色”的人今后将会是“主导角色”,因此,他们今后将需要第9类牌照。当然,相反地,关于“主导角色”的含义的不确定性也有可能不利于香港的私募股本界,因为证监会可能会将某些实际上没有“主导角色”行为的人解释为有“主导角色”。无论证监会最终以何种方式解释什么构成“主导角色”,看来他们有意在此问题上保留一定的灵活性。

证券投资组合

证监会在《私募股本公司通函》中还澄清了香港私募基金管理行业存在的一个令人头疼的问题,即:当基金经理管理证券投资组合时,“投资组合”是(i)仅指基础资产的投资组合,(ii)仅指由基金经理直接管理的证券投资组合(在私募股本情况下通常是特定目的公司投资组合),还是(iii)两者。对某些人来说,这个问题的答案可能不是好消息—投资组合是指两者。请参阅《私募股本公司通函》的以下相关摘录:

“透过特定目的公司持有的相关投资属于“证券”的定义(即使特定目的公司是被豁除在定义之外)或特定目的公司本身属于“证券”的定义,证监会将视管理有关投资组合为“资产管理”,而管理有关投资组合的私募股本公司便须就第9类受规管活动申领牌照。”

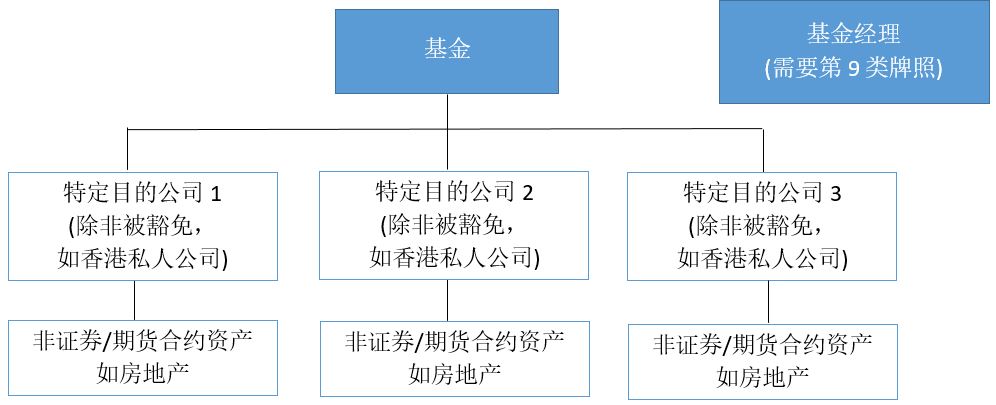

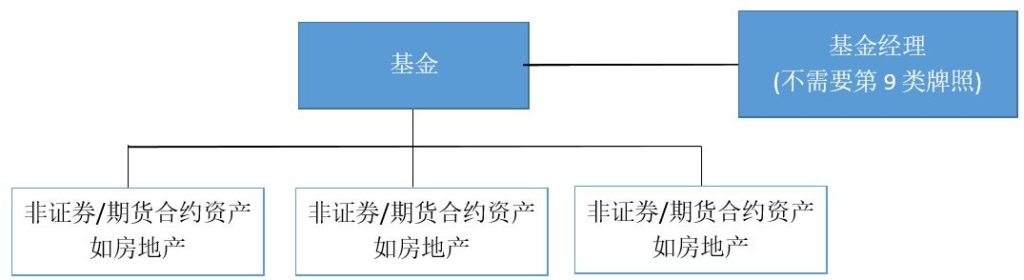

证监会的上述观点可能会对例如房地产基金业或管理非证券或期货合约资产的基金经理,例如管理葡萄酒基金的基金经理,产生影响。在所有这些情况下,基础资产(即房地产、葡萄酒等)均不是证券。但是,如果这些资产是由基金经理通过特定目的公司管理的基金投资的,并且这些特定目的公司本身构成证券,则即使基础资产不是证券(或期货合约),基金经理仍需要第9类牌照。具体如下图所示:

证监会的观点有些令人惊讶。当然,由基金经理管理的资产投资组合(仅)是基础资产投资组合,而不是由基金经理通过基础资产投资组合进行投资的特定目的公司投资组合吗?然而,证监会的观点是,由基金经理管理的投资组合既包括基础资产的投资组合,也包括所有特定目的公司。对于先前以基础资产不是证券(或期货合约)为依据而未持第9类牌照管理基金的人而言,尽管投资是由其通过特定目的公司(其是证券)管理的基金进行的,他们今后将需要考虑如何处理此牌照问题,其可能最终会要求他们申领第9类牌照。

共同投资

《私募股本公司通函》还有用地指出了可能引致需要申领第1类牌照的共同投资活动。此通常会是私募股本基金经理在分析发牌规定时会忽略的部分,其通常专注于弄清楚他们是否需要申领第9类牌照。

关于在您已经持有第9类牌照的情况下是否还需要申领第1类牌照以进行共同投资活动的问题,实际上是关于您是否能够依赖“附带豁免”的问题。具体而言,在您持有第9类牌照时,您可以进行第1类受规管活动,这些活动是在进行第9类受规管活动过程中“完全附带”进行的,不需持有第1类牌照。在共同投资情形下,问题通常不在于您是否需要为进行共同投资活动申领第1类牌照(因为您很可能需要申领),而在于您是否可以依赖上述附带豁免,这样在您已经持有第9类牌照的情况下您就能够免于为进行此等共同投资活动申领第1类牌照。

不幸的是,证监会并未就在甚么时候您可以依赖上述附带豁免做出非常明确的回答。证监会只是在《私募股本公司通函》中引用以下示例作为您将能够依赖豁免的情况:

“举例来说,若提供共同投资机会是私募股本基金为筹集资金以投资于其相关项目而进行的集资活动的必要组成部分,则私募股本公司无须就第1类受规管活动申领牌照。”

尽管证监会承认有可能在没有第1类牌照的情况下依赖附带豁免来进行共同投资活动一事令人鼓舞,但上述证监会给出的例子说明了两个有趣的观点。首先,为了可以依赖这种附带豁免,共同投资活动必须作为筹集资金活动的一部分进行。这意味着,此等共同投资活动必须被归类为“推广活动”,并且属于此等附带豁免的现有范畴之一,即,持有第9类牌照的法团可以在没有第1类牌照的情况下推广其通过第9类牌照管理的基金。因此,证监会并没有为此等附带豁免设立或确认一个单独范畴,以专门适用于私募股本基金经理的共同投资活动。其次,鉴于封闭式私募股本基金的筹集资金活动通常在基金最後一次募資之前进行,并且鉴于典型盲池私募股本基金在筹集资金阶段通常无法确定基础项目的投资机会,除了对于种子投资外,可以假设上述豁免实际上仅适用于种子投资,而不适用于在基金最後一次募資后确定或提议用于共同投资的投资。总括而言,在没有第1类牌照的情况下依赖第9类附带豁免进行共同投资活动的可能性非常有限。

负责人员的相关行业经验

《私募股本公司通函》中最有用的部分也许是其描述证监会在评估负责人员申请人是否具有足够的相关行业经验以决定是否批准其成为负责人员时可能认为相关的经验类型。请记住,负责人员必须在过去6年内(自申请之日起)具备3年相关行业经验。对于私募股本牌照申请人而言,证明负责人员申请人具有相关行业经验通常是一大障碍,尤其是对于过去一直在没有牌照下管理私募基金的负责人员申请人而言。随着越来越多先前没有牌照的私募股本公司的人士(无论是由于误以为他们不需要牌照,还是尽管他们知道其需要牌照但故意没有申领牌照,或者是由于其运作模式的改变)寻求申领牌照,这种证监会可能会接受为“相关”的经验类型的明显扩展是非常有利的,原因如下。

当一直在没有牌照下经营的私募股本基金经理申请牌照时,面临的一个主要困难是一方面需要证明其负责人员申请人(通常是该寻求获得牌照的基金管理公司的内部人员)具有足够的相关行业经验,另一方面要能够提供令人信服的解释,说明为什么他可以在先前未获得牌照的情况下获得此等行业经验。毕竟,一个人如何能够获得构成相关行业经验的经验(即,通过进行受规管活动下获得的经验),但却没有牌照来进行此等活动(此等活动需要持有牌照才能进行)从而获得这些经验。鉴于《私募股本通函》中规定的目前可能被认为相关的一系列经验并不是表面上受规管活动,证监会实际上为此等负责人员申请人提供了“逃脱路径”,当然,前提是他们确实具有此等经验。从某种意义上说,这是一条“逃脱路径”,针对那些实际拥有《私募股本通函》中所列示的经验的负责人员申请人,他们现在可以证明他们具有相关行业经验,而不必承担被指控先前在没有牌照下从事受规管活动(这属于犯罪活动)的风险。换言之,目前有一系列可以被证监会视为相关行业经验的经验,而此等经验并不一定是通过进行受规管活动获得的。再次重申,证监会似乎是有意为之。

家族办公室通函

《家族办公室通函》实质上提示了两个要点:

1. 对于家族办公室而言,某人是否在进行受规管活动并不取决于受规管活动进行者与此等活动所服务的人之间是否存在家族关系。换言之,如果某人以进行受规管活动为業務,那么该人为家族成员进行此等活动的事实本身并不构成豁免申领牌照的合法理由。

2. 可能存在某些情况,例如,集团内部豁免(即,某人仅向相关公司提供资产管理服务)可能适用,使进行受规管活动的某人可能可以豁免申领牌照。

结论

由于证监会现在明确表示,私募股本基金经理和家族办公室属于其发牌范围,将来这些行业的参与者将没有任何借口声称基于行业惯例他们不需要申领牌照。人们希望证监会对以往没有牌照而现在寻求获得牌照的人采取务实(及也许宽容)的做法,但是随着时间的流逝,任何此等务实和宽容都可能会被逐步削弱。

=========================================

欲了解我们如何能够为您提供帮助的更多详情,请通过 [email protected]与我们联系。

本资料仅作为一般信息以供参考,并非提供法律建议。

=========================================

王斌逸

© ALTQUEST LIMITED

2020年1月

[1] https://sc.sfc.hk/gb/www.sfc.hk/edistributionWeb/gateway/TC/circular/doc?refNo=20EC2

[2] https://sc.sfc.hk/gb/www.sfc.hk/edistributionWeb/gateway/TC/circular/doc?refNo=20EC1